曾经的“白马股”云南白药近期因炒股巨亏登上热搜,作为手握国家保密配方的中医药名企,云南白药怎么了?

《每日经济新闻》记者注意到,早在2019年,云南白药就有了净利润增速快慢与公允价值变化联动的征兆——或者说证券投资进行绑定的征兆。而当年正好是云南白药“混改”落地,“股神”陈发树开始于云南白药担任联席董事长的同一年。就在云南白药历次关于开展证券投资的公告中,也明确公司投资执行团队由董事长/联席董事长牵头组建。

虽然外界难以明确陈发树究竟在云南白药的证券投资活动中扮演什么样的角色,但近年来,以陈发树为代表的民营股东与云南地方国资股东之间的矛盾也逐渐显现。

一位接近云南白药方面的人士透露,云南白药“混改”后,地方政府的意志式微,“地方意图和资本意图不同,这是内部矛盾的核心”。

图片来源:视觉中国

业绩好坏全靠“牛熊市”?日化业务撑起半边天

曾经的“白马股”云南白药最近的日子并不轻松。

10月底,云南白药披露三季报,公司实现净利润24.51亿元,但同比下滑42.38%。次日,云南白药遭遇投资者“用脚投票”,收盘跌3.83%报88.36元/股,这相较今年内的最高点159.38元/股折价超四成。

造成云南白药业绩“缩水”的原因,是公司前三季度公允价值变动收益减少15.55亿元,主要为交易性金融资产持有期间公允价值变动。换言之,云南白药因投资失利造成净利润大幅下滑,而这其中绝大多数是炒股浮亏所致。

哪些股票拖累了云南白药的业绩表现?截至今年6月末,云南白药共持有6只股票和4只基金。其中,小米集团、伊利股份、恒瑞医药和中国抗体4家均处于浮亏状态,造成亏损合计约10.37亿元。

而记者梳理发现,从2019年起,云南白药就有将净利润与非经常损益进行“绑定”的征兆,其中尤以公允价值变动损益为主。

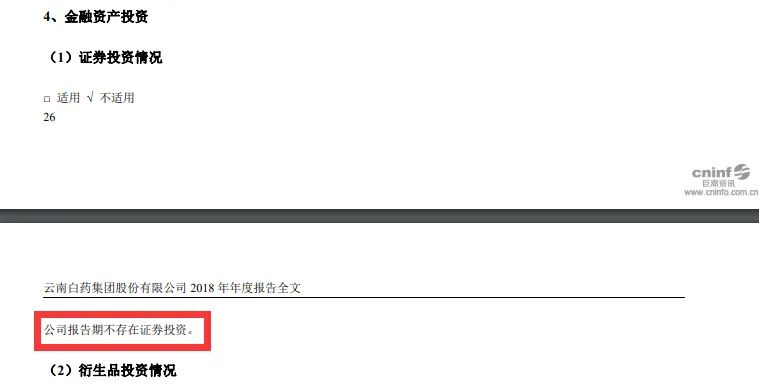

2018年,云南白药还没有证券投资。图片来源:年报截图

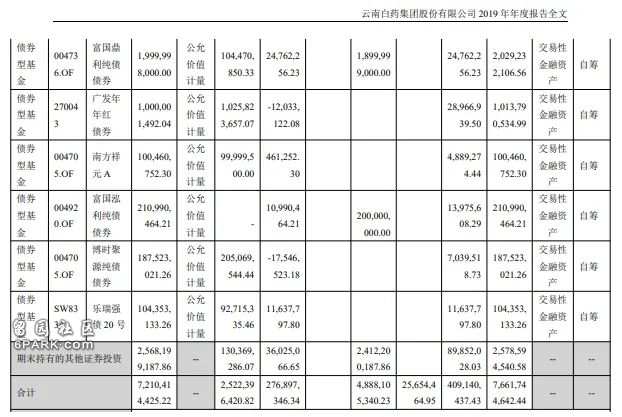

2019年,云南白药证券投资井喷。图片来源:年报截图

2019年,云南白药认购了中国抗体首次发行股份。云南白药从这一年开始频繁投资股票,金额也越来越大。2020年,A股市场方面,云南白药斥资13.13亿元买入了恒瑞医药和伊利股份;港股市场,云南白药以合计28.43亿元买入腾讯控股、中国生物制药和小米集团。

与此同时,公司的投资收益与公允价值变动净收益在公司归母净利润中的占比也急剧拉高——从2019年的40.6%提升到2020年的47.5%。

尝到甜头后,云南白药炒股的“胆子”越来越大。2019年至2021年上半年,云南白药分别有着88.21亿元、112.3亿元及104.88亿元交易性金融资产,占当期公司合并资产总额的17%以上。

据Wind数据,截至今年上半年,除去证券类上市公司专业队,A股上市公司投资金额前三位分别是中国国航、云南白药和洋河股份。

但将利润与炒股进行绑定也造成公司业绩波动性明显加剧。2019年及2020年云南白药营收同比增长率分别为9.80%、10.38%,与前两年增速区别不太大,但归母净利润分别同比增长19.75%、31.85%,大大超过前两年的数据。“成也炒股,败也炒股”,今年前三季度,公司就出现了净利润同比下滑超四成的局面。

与炒股的大起大落相比,云南白药的主营业务就显得平静甚至是低迷许多。

2011年开始,云南白药逐渐进入低速增长期。2016年之后2019年之前,公司业绩同比增速多年在12%以下,收入年复合增长率为9.94%。即便是2019年,公司的扣非净利润同比跌幅也超过了20%。

2015~2020年,云南白药营业总收入从207.38亿元增至327.43亿元,复合增长率9.56%;去除炒股、投资所得的非经常性项目后,公司扣非净利润从2015年的26.15亿元增至2020年的28.99亿元,年均复合增长率仅2.08%。

云南白药增速受限,一方面是原本的医药业务日渐式微。另一方面,是赖以生存的牙膏业务增速放缓。负责口腔清洁用品产销的子公司云南白药集团健康产品有限公司,2020年营业收入为53.9亿元,约占上市公司整体营业收入的17%;该子公司的净利润达18.9亿元,占上市公司扣非净利润的65%。

近年来,云南白药日化业务也进入了增速下滑的窘境。在云南白药的统计口径中,口腔、洗发等个护产品被归为工业销售板块。2018年至2020年,云南白药该板块收入同比增速分别为7.68%、1.86%和6.28%。

而2020年,在云南白药营收中占比仍超六成的商业销售收入,主要是通过子公司云南省医药有限公司进行的批发零售业务。但该业务板块的毛利率不到10%。

一位接近云南白药的人士感叹道:“如今的云南白药已经很难称为一家医药公司,而更像一家日化公司”。

云南白药牙膏 图片来源:每经记者 魏官红 摄(资料图)

炒股由“股神”董事长牵头?

外界有声音认为,云南白药突然“醉心”炒股与2019年进入董事会的联席董事长陈发树有关。

2018年及此前,云南白药从未进行过证券投资类业务。而在2019年8月陈发树任联席董事长后,当年云南白药共使用72亿元进行证券投资,此后逐渐递增。

作为福建省前首富,陈发树本人就极具“股神”色彩。他先后参与过紫金矿业、青岛啤酒等国企改革,截至今年三季度末,陈发树的持仓还包括雷电微力、新华都、必创科技、隆基股份、中国中免和久日新材。

而云南白药在近年两份关于利用闲置资金开展证券投资的公告中均明确,公司投资执行团队由董事长/联席董事长牵头组建。

对于陈发树而言,其最初入股云南白药或并非为了炒股而来。2016年,在经过诉讼等一系列风波后,陈发树控制的新华都最终深度介入云南白药。陈发树曾公开表示:“如果不投白药,这200多亿元我拿去炒股也许赚得更多。”

陈发树投资云南白药的两百多亿元,或有部分资金最终还是被用作炒股了。医药战略营销专家史立臣接受《每日经济新闻》记者采访时表示,云南白药从2019年开始大手笔炒股,与其“混改”时引入了大量资金有一定关系,“账上突然有钱了,主业又不知道干什么,就拿去炒股”。

除了炒股,是不是也可以用来收购?

从另一个角度回顾陈发树进入云南白药后的公司动作,能看到以他为代表的民营股东与云南省国资股东之间的矛盾也逐渐显现。

2019年,云南白药吸收白药控股整体上市并形成了新的股权结构:云南省国资委持股25.14%,新华都及关联人也持股25.14%,公司因此认定无实际控制人。

据《经济日报》报道,这番持股结构是云南省政府精心设计的结果,出发点是让民营大股东与国有资本的持股比例保持一致,双方都无法实现单一控股。

彼时有声音提出,那如果国资和民资股东意见不一致怎么办?

云南白药时任副董事长汪戎表示:“这种无实际控制人的股权结构决定了大事情必须共同同意才可以做,因此协调和沟通就变得特别重要。现在各方都以公司利益最大化为取向,目前来看运行平稳。”

但恰恰在此后几年,以汪戎为代表的国资董事多次对云南白药审议事项投出反对票。

股东分歧渐显 国资方董事提前一年辞职

据《每日经济新闻》记者统计,2020年下半年至今,云南白药地方国资方董事已9次就董事会审议事项投出反对票,具体涉及事项从收购外部标的到转让子公司股权等等。

2020年7月,云南白药拟引入祥源控股集团有限责任公司(以下简称“祥源控股”)对云南白药大理置业有限公司(以下简称“大理置业”)进行增资。半年后,云南白药又要将持有的大理置业全数股权转让给祥源控股子公司。在两次事项中,国资方董事汪戎和纳鹏杰均表示了反对。

汪戎屡屡投反对票 图片来源:见微截图

国资方董事意见显示,大理置业所持资产升值空间巨大,且是为打造云南白药大健康产业园而设。祥源控股在增资半年后,就以股东身份优先受让大理置业股权,存在不合理之处。

祥源控股是何背景?记者查询启信发现,祥源控股实控人为俞发祥。而在深圳市中欧基石股权投资合伙企业(有限合作),也有着两位股东分别也叫俞发祥与陈发树。

在2020年12月收购安徽金健桥医疗科技有限公司(以下简称“安徽金健桥”)一事中,国资董事以“标的公司财务状况不佳”等为由同样投出了反对票,但因少不敌多,该事项仍获通过。

今年上半年,已经更名为云南白药集团医疗科技合肥有限公司的安徽金健桥仍未扭亏,净亏损258.2万元。

记者注意到,国资方股东曾在反对理由中强调:“审议事项不符合云南省国有股权运营管理有限公司意见”、“云南白药应充分考虑省委省政府的战略导向”、“根据云南省国有股权运营管理有限公司的决定及其反对理由”等等。

由此看来,云南省国资方面对云南白药的发展路线及规划并不满意。

上述接近白药方面的人士透露,“混改”后,地方政府的意图越来越式微,“地方意图和资本意图不同,这是内部矛盾的核心”。

而当初,云南省政府引入战略投资者,是希望以云南白药为主链,投资云南,壮大云南生物医药产业链。《中国证券报》此前曾报道,但民营股东进入后,云南国资的发展思路并未落地,双方嫌隙越来越大。据悉,云南省国有股权运营管理有限公司已多次向云南省国资委汇报云南白药管理中存在的若干问题。如议案程序履行不严、关联交易受让目的不清晰、投资估值分析不深入、投资目的实现路径不清晰、没有充分考虑省委省政府的战略导向等。

近日,《每日经济新闻》记者联系了云南省国有股权运营管理有限公司方面,对方相关人士表示,其仅履行股东职责,公司治理问题建议采访云南白药管理层。

今年8月,国资方股东汪戎因个人身体原因申请辞去公司副董事长、董事及其他一切职务,纳鹏杰也因本人工作原因提请辞职。而此时距离任期届满还有近一年。

记者多次联系纳鹏杰欲了解云南白药相关事项,但截至发稿时,对方并未回复。

截至目前,云南白药非独立董事包括王明辉、杨昌红、李双友、陈发树、陈焱辉共五人。其中,王明辉和杨昌红是在云南白药履职多年的“老人”,李双友为红塔集团“代表”,陈发树和陈焱辉则均是新华都背景。

未来何去何从 云南白药苦寻“药方”

作为公司“老人”,董事长王明辉似乎对云南白药的现状不甚满意。他在2020年底对外表示:“云南白药的发展虽然很稳健,但也遇到了明显瓶颈,增长曲线和整个生物医药产业大发展的背景不太匹配”。

王明辉心中,云南白药的发展路径是:“强中央”——做强药品、健康品、中药资源和医药物流四个板块;“突两翼”——推动骨伤科和医美、生物医药领域的新品研发。

从“强中央”方面看,云南白药的主营业务近年来增速放缓。而在“两翼”方面,云南白药的动作也乏善可陈。

此前,云南白药与北京大学医学部合作设立北京大学—云南白药国际医学研究中心,在肿瘤学、创伤骨科、药学、口腔医学、医学美容5个领域开展合作。该研究中心于2020年5月揭牌,但截至目前,该项目无新消息传出。

6月,云南白药上海国际中心项目建设全面展开,标志着云南白药面向市场的研发体系构建启动。

但从研发投入上看,云南白药让人看不懂。2018~2020年,云南白药研发费用分别为1.12亿元、1.74亿元、1.81亿元,但研发费用率均未超过0.6%。

而承担国际化愿景的云南白药集团(海南)有限公司则成立了一家私募基金,公司表示,该私募基金管理公司的成立,有利于公司对持有的交易性金融资产进行更加合理、有效的管理。

记者梳理发现,近年来,云南白药引发较多关注还是其宣布“触电”工业大麻。2019年,云南白药披露拟斥资7.3亿港元认购港股上市公司万隆控股可转债,以发展工业大麻业务。

今年11月,云南白药还公告拟全面收购万隆控股,交易对价约为12.78亿港元。

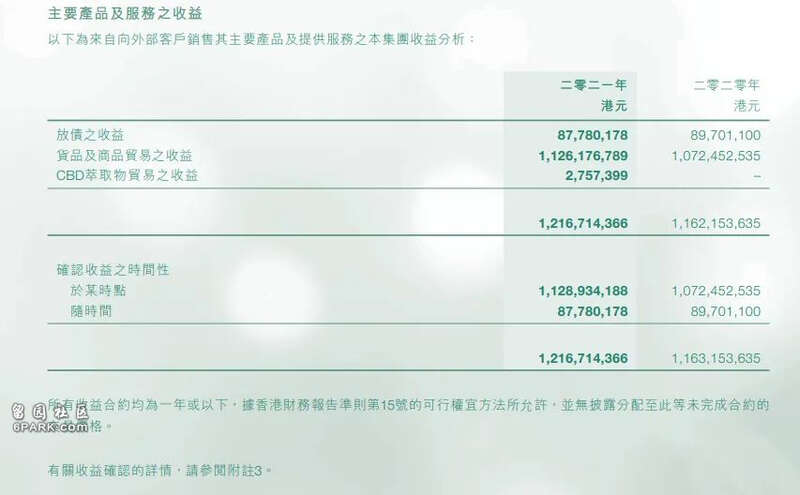

但万隆控股2020年年报显示,其主营业务之一竟然是“放贷”。公司主营业务包括:放债(占比7.21%)、货物和商品贸易(占比92.6%)以及大麻二酚(CBD)萃取物贸易(占比0.23%)。

图片来源:万隆控股集团2020/2021年报

此外,云南白药还欲斥资超112亿元定向认购上海医药18.02%股份。公司称将借助上海医药进一步放大规模、渠道和品牌优势。

上海医药为全国性医药流通企业,但其自身财务状况并不乐观,上海医药此次定增募集到的资金,亦主要用于偿还公司债务。

史立臣认为,云南白药对上海医药的百亿投资,更像一笔理财性质的股权投资,而非产业协同。“云南白药和上海医药的医药流通业务本身就有竞争关系,且上药近年来的利润水平和盈利能力本身也在下滑。这笔投资从产业协同和财务投资上,都找不到逻辑。”史立臣说道。

对于收购万隆控股的交易,史立臣同样也不看好:“2019年以来,没有一家公司有真正的工业大麻产品投向市场。”

近两年,有曾陪跑云南白药多年的机构股东也开始离场。去年4季度,中国平安方面将所持股份全部清仓。

“现在的云南白药原有产品结构迅速老化,加上治理结构不完善,已经到了一个非常危险的境地。”史立臣认为。

针对相关问题,《每日经济新闻》记者联系了云南白药方面,对方表示需将采访问题发送至公司邮箱,但记者截至发稿未能获得回复。